Stratégies de trading

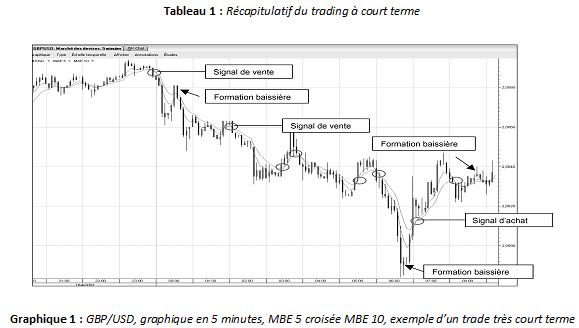

LE TRADING TRÈS COURT TERME

Le trading à court terme consiste à prendre position pour une durée très courte (de quelques secondes à quelques minutes) avec des objectifs de gains en termes de pips relativement faibles (entre 5 et 20 pips le plus souvent). Cette technique implique généralement l’utilisation d’un effet de levier plus important. Il s’agit de la technique la plus difficile à maîtriser mais elle offre aussi les plus belles perspectives de gains car vous profitez de tous les mouvements haussiers et baissiers au sein d’une tendance.| Profil de l'investisseur court terme | Grande disponibilité, forte résistance au stress, forte réactivité au marché |

| Type de graphique | Graphique en 5 minutes, type chandeliers japonais |

| Effet de levier moyen sur chaque position | Entre 30 et 50 |

| Objectif de gains en terme de pips sur 1 trade | Entre 5 et 20 pips de gain |

| Fixation du seuil de perte maximum sur 1 trade | La moitéié de l'objectif de gain |

| Outils d'analyse technique conseillés | Analyse des supports et résistances mineurs, Moyenne mobile période 5 croisée avec une moyenne mobile période 10 |

| Avantages | Maximiser ses gains en profitant des mouvements haussiers et baissiers au sein d'une tendance |

| Inconvénients | Stratégie demancant du sang froid, risque liés aux cassures des supports et résistances mineurs |

| Paires conseillées | GBP/USD, EUR/JPY, EUR/USD, GBP/JPY |

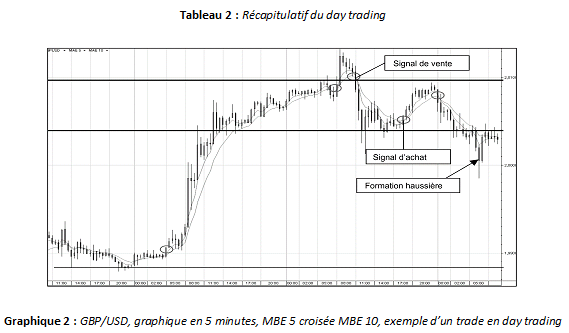

LE DAY TRADING

Le day trading consiste à faire des allers-retours dans une journée en clôturant ses positions à la fin de la journée.| Profil du day trader | Disponibilité moyenne (30 minutes par jour en utilisant des ordres) , forte résistance au stress, bon feeling des marchés, bonne analyse des tendances court terme |

| Type de graphique | Graphique en 30 min, type chandeliers japonais |

| Effet de levier moyen sur chaque position | Entre 20 et 40 |

| Objectif de gains en terme de pips sur 1 trade | Entre 20 et 50 pips de gain |

| Fixation du seuil de perte maximum sur 1 trade | La moitié de l'objectif de gain |

| Outils d'analyse technique conseillés | analyse des supports et résistances majeurs, moyenne mobile période 5 croisée avec une moyenne mobile période 10 |

| Avantages | Profiter des tendances court terme, moins de stress, plus sécuritaire |

| Inconvénients | Nécessite une bonne gestion des points d'entrées et des stops |

| Paires conseillées | Les majeurs |

LE TRADING MOYEN ET LONG TERME

Nous entendons par moyen/long terme, un style de trading basé sur des positions tenues au-delà d’une journée.| Profil du day trader | Peu de disponibilité pour le Forex, logique d'investisseur. Sensible à l'analyse macroéconomique et peu porté sur l'analyse technique. |

| Type de graphique | Graphique en quotidien ou 4H, avec affinement des points d'entrée avec un 30mn, chandeliers japonais |

| Effet de levier moyen sur chaque position | Entre 10 et 30 |

| Objectif de gains en terme de pips sur 1 trade | Entre 60 et 200 pips de gain |

| Fixation du seuil de perte maximum sur 1 trade | La moitié de l'objectif de gain |

| Outils d'analyse technique conseillés | Analyse des supports et résistances majeurs, ligne de tendance |

| Avantages | Profiter de toute l'amplitude des canaux haussiers ou baissiers sans se soucier des variations au sein de ces tendances majeures. |

| Inconvénients | Nécessite un capital important pour tenir ses positions |

| Paires conseillées | Toutes paires de devises, attention aux exotiques souvent très volatiles. |

Lisez notre quide pour choisir le meilleur broker Forex adapté à votre méthode de trading.

LES STRATEGIES DE TRADING BASEES SUR L’ANALYSE TECHNIQUE

Le marché des changes est probablement le marché le mieux adapté à l’utilisation de l’analyse technique, non seulement parce que beaucoup d’intervenants y ont recours mais aussi parce que c’est un marché qui ne ferme jamais et sur lequel il n’y a donc pas de gap à l’ouverture. Nous allons décrire ici quelques principes basiques permettant d’intervenir sur le marché des changes en utilisant l’analyse technique.LES STRATEGIES DE TRADING BASEES SUR L’ANALYSE TECHNIQUE

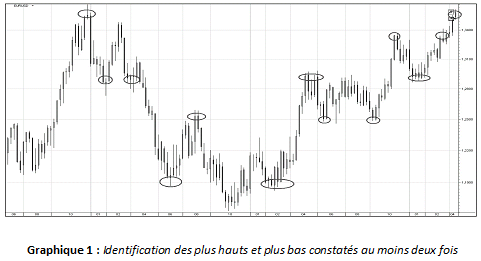

Le marché des changes est probablement le marché le mieux adapté à l’utilisation de l’analyse technique, non seulement parce que beaucoup d’intervenants y ont recours mais aussi parce que c’est un marché qui ne ferme jamais et sur lequel il n’y a donc pas de gap à l’ouverture. Nous allons décrire ici quelques principes basiques permettant d’intervenir sur le marché des changes en utilisant l’analyse technique.ETUDES DES SUPPORTS ET RÉSISTANCES

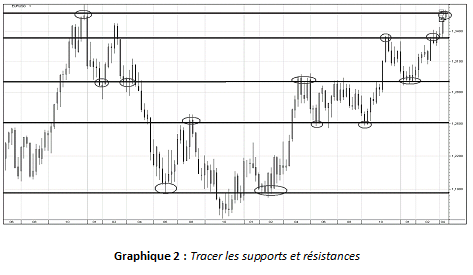

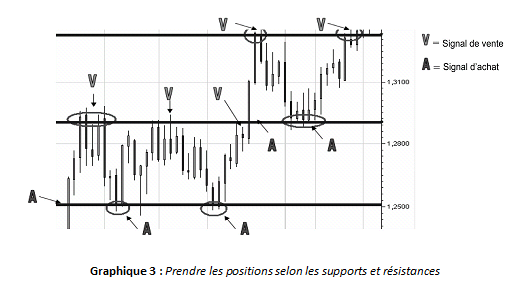

Les supports et résistances sont les indicateurs qui vous donneront les informations les plus fiables sur le mouvement des devises. Lorsque vous utilisez les lignes de support et de résistance, l’objectif sera de prendre une position à l’achat au dessus d’un support et de solder cette position en dessous d’une résistance. À l’inverse, vous pourrez vendre en dessous d’une résistance et acheter lorsque le cours arrive au dessus du support. La méthode de tracer les supports et résistances :ETAPE 1 : IDENTIFIER LES PLUS HAUTS ET PLUS BAS QUE L’ON RETROUVE AU MOINS DEUX FOIS

ETAPE 2 : REJOINDRE PAR UNE LIGNE HORIZONTALES CES PLUS HAUTS ET PLUS BAS.

Plus le support ou la résistance rejoint un grand nombre de points, plus cette marque sera forte et aura des difficultés à être cassée.

ETAPE 3 : PRENDRE LA POSITION DE MANIÈRE SUIVANTE :

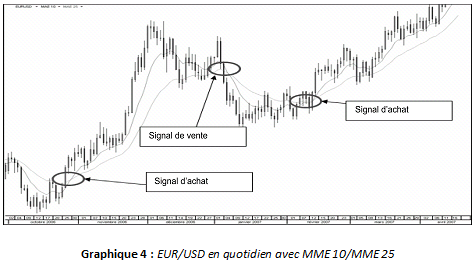

ETUDES DES TENDANCES

Cette analyse part du principe que le marché suit la même direction sur des périodes long terme (graphique en quotidien, voire hebdomadaire ou mensuel). Il s’agit donc de se placer sur la tendance en choisissant de bons points d’entrée. Vous devez affiner votre point d’entrée avec un graphique en 4H voire 30 mn afin de repérer les supports et résistances au sein de ces tendances :- En tendance haussière, choisissez un point d’entrée proche d’un support.

- En tendance baissière, choisissez un point d’entrée proche d’une résistance.

- Lorsque la MME courte est au-dessus de la MME longue, cela signifie en général que nous sommes dans une tendance haussière.

- Lorsque la MME courte est en dessous de la MME longue, cela signifie en général que nous sommes dans une tendance baissière.

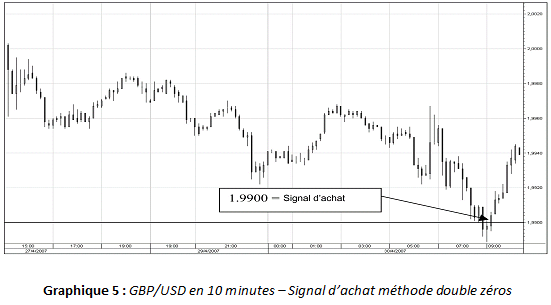

LES DOUBLES ZÉROS

Le marché des changes recèle particulièrement d’opportunités lorsqu’il est possible de savoir où se placent les ordres stop. En effet l’exécution des ordres stop a pour effet de faire bouger rapidement le marché. On dit souvent d’ailleurs que le marché est allé chercher des stop lorsqu’il y a un pic soudain inexpliqué. La stratégie que nous exposons ici est une approche qui joue sur le facteur psychologique des traders. En effet, l’être humain à tendance à privilégier les chiffres ronds aux décimales et la plupart des « stop-loss » ou des « take-profits » sont placés sur des chiffres ronds. Sachant cela il est possible de faire des stratégies prenant en compte l’exécution de ces ordres. De plus, cette technique est assez connue (consciemment ou pas d’ailleurs) et beaucoup de traders l’utilisent ce qui fait que nous pouvons souvent parler de prophétie auto réalisatrice sur les chiffres ronds sur le Forex. Les exemples les plus frappants sont les accélérations que l’on peut observer la première fois que des seuils psychologiques sont cassés : 1,3000sur l’EUR/USD ; 2.0000 sur le cable ; 100 sur le USD/JPY, etc. Enfin, nous pouvons aussi signaler que la part des options de change dans les volumes traités sur le marché des changes est en constante augmentation. De la même manière qu’avec des ordres « stop », les opérateurs ont tendance à choisir des chiffres ronds pour les « strikes » ou les barrières d’options. Cela a alors la même conséquence que pour les « stop » et lorsque que nous sommes dans des zones de ‘double zéro’ les traders d’options vont passer des ordres importants. Cette stratégie consiste donc à prendre position lorsque les deux dernières décimales d’un cross arrivent à zéro.EXEMPLE 1 : GBP/USD SIGNAL D’ACHAT MÉTHODE DOUBLE ZÉROS

Technique de trading conseillée à l’achat :

- Prendre position à l’achat sur un double zéro après un mouvement baissier.

- Placer un stop 20 pips en dessous du point d’entrée.

- Placer un ordre limite 50 pips au dessus de votre point d’entrée.

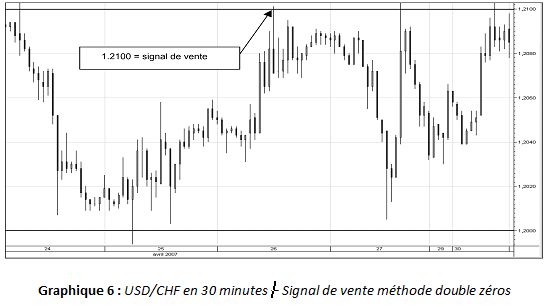

EXEMPLE 2 : USD/CHF SIGNAL DE VENTE MÉTHODE DOUBLE ZÉROS

Technique de trading conseillée lors d’une vente :Pour que cette méthode offre les meilleurs résultats possibles, il est préférable de la compléter avec d’autres outils (lignes de supports et résistances, moyennes mobiles…).

- Prendre position à la vente sur un double zéro après un mouvement haussier.

- Placer un stop 20 pips au dessus du point d’entrée.

- Placer un ordre limite 50 pips en dessous de votre point d’entrée.

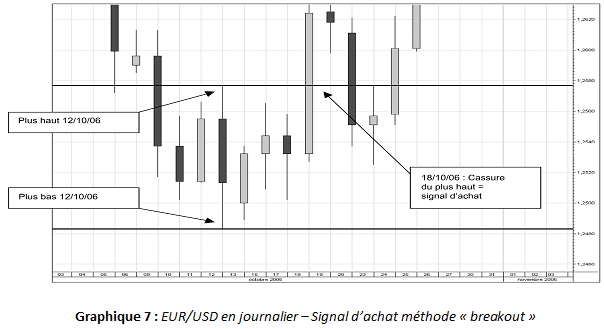

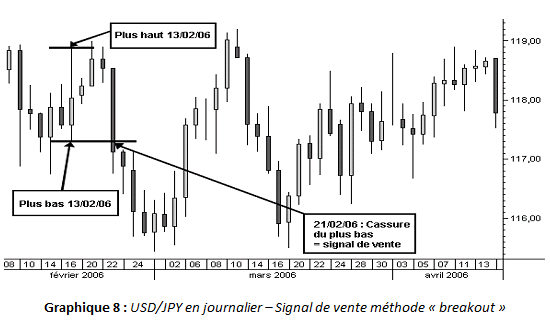

LES BREAKOUTS

Pour que cette stratégie fonctionne, il est nécessaire de l’appliquer en prenant plusieurs jours successifs (au moins trois). Le principe est le suivant : si les plus hauts et plus bas du jour un n’ont pas été cassés en jour deux et trois, alors, dès que le cours cassera le plus haut, il conviendra de prendre position à l’achat. Inversement, si le cours casse le plus bas du jour bas, alors il conviendra de prendre une position short, c’est-à-dire une position de vente. Cette méthode de trading relativement simple convient essentiellement aux day traders. Ainsi, il est dans un premier temps nécessaire de trouver les « breakouts points » (plus hauts et plus bas du jour un) en adoptant la démarche suivante :- Pour établir vos « breakouts points », vous devez avoir au moins trois jours consécutifs durant lesquels les plus hauts et plus bas du jour un n’ont pas été franchis en jour deux ni en trois.

- Vous pouvez alors tracer deux lignes parallèles : une sur le plus bas et une sur le plus haut.

- Il suffit alors de prendre position à l’achat si le cours atteint votre parallèle haute ou de prendre position à la vente si le cours atteint votre parallèle basse.

EXEMPLE 1 : EUR/USD SIGNAL D’ACHAT MÉTHODE « BREAKOUT »

Technique de trading conseillée lors d’un achat :

- Prendre position à l’achat 10 pips au dessus de votre « breakout point ».

- Placer un stop 20 pips en dessous du point d’entrée.

- Placer un ordre limite 50 pips au dessus de votre point d’entrée.

EXEMPLE 2 : EUR/USD SIGNAL DE VENTE MÉTHODE « BREAKOUT »

Technique de trading conseillée lors d’une vente :Pour que cette méthode offre les meilleurs résultats possibles, il est préférable de prendre position lorsque la cassure du « breakout point » s’effectue à un moment de volatilité importante, notamment en phase de rally haussier/baissier. De plus, il est nécessaire de se prévenir contre les faux breakouts. Ceux-ci surviennent essentiellement lorsque les « breakout points » sont identiques aux supports et résistances du cours.

- Prendre position à la vente 10 pips en dessous de votre « breakout point ».

- Placer un stop 20 pips en dessus du point d’entrée.

- Placer un ordre limite 50 pips au dessous de votre point d’entrée.

LES STRATEGIES DE TRADING BASEES SUR L’ANALYSE FONDAMENTALE

Afin de maximiser vos gains sur le Forex, vous devez mêler à votre analyse technique une part importante de fondamental. Il est indéniable que choisir sa paire en fonction du contexte économique et du potentiel de croissance des pays en question. Il existe d’autres moyens de profiter de façon concrète des fondamentaux.PRENDRE POSITION AU MOMENT DE L’ANNONCE

MÉCANISME DES EFFETS D’ANNONCES

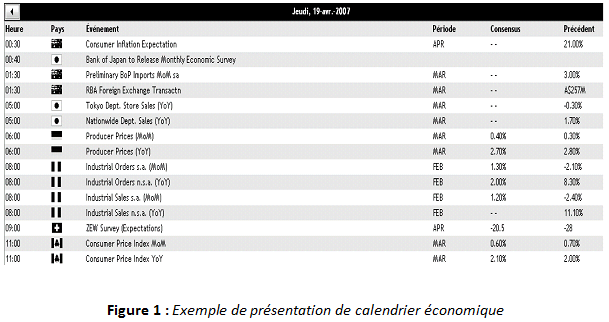

Chaque jour, vous pouvez consulter les annonces sur le calendrier économique ou sur la newsletter. Le calendrier est en heure GMT (rajouter deux heures en heure d’été et une heure en heure d’hiver). Quelle que soit la stratégie que vous avez adoptée, vous devez tenir compte des effets d’annonces. D’une manière générale, comme nous l’avons vu auparavant, les annonces les plus influentes sont celles concernant les États-Unis. À 11h00 GMT, nous avons par exemple l’indice des prix à la consommation pour le Canada. Vous avez ensuite une colonne « précédent » ainsi qu’une colonne « consensus » :- la colonne « précédent » vous indique le chiffre précédent. En l’occurrence, 0,70 % pour notre exemple ;

- la colonne consensus indique le chiffre attendu par les économistes à 11h00 GMT.

TRADER LORS D’UNE ANNONCE

Au moment d’une annonce, vous n’aurez pas le temps d’analyser les résultats et de les comparer aux attentes et/ou chiffres précédents. En effet, à la seconde où le chiffre sort, le marché bouge énormément (selon l’importance de l’annonce et l’effet de surprise lié à cette annonce). Il faut d’ailleurs faire extrêmement attention en utilisant cette technique car le marché peut bouger très violemment au moment d’une annonce. Généralement, d’ailleurs, beaucoup de traders essayent de ne pas avoir de position au moment des annonces importantes. Si malgré tout vous décidez d’opter pour cette technique, il faudra utiliser peu d’effet de levier et ne pas prendre trop de risques comparé au capital que vous avez investi. Il y a donc trois possibilités au moment des annonces :- Soit prendre position avant que tombe l’annonce : vous profiterez ainsi du mouvement entier.

- Soit patienter et prendre position au moment même où sort l’annonce. Vous vous positionnez alors sur la tendance qui se dessine.

- Soit attendre que l’annonce passe et se positionner dès que des signes de retournement de marché apparaissent. En effet, on assiste souvent à une rapide correction après les annonces car ces dernières doivent avant tout être considérées comme des coups spéculatifs. Les corrections sont dues à des prises de bénéfices des spéculateurs.

| Effet de levier moyen sur chaque position | Faible |

| Objectifs de gain en terme de pips sur une opération sur EUR/USD | Entre 10 et 50 pips de gain (dépend de l'impact de l'annonce) |

| Fixation du seuil de perte maximum sur un trade | La moitié de l'objectif de gain |

| Outil d'analyse technique conseillés | Aucun, seule la réactivité compte |

| Avantages | Possibilité de gains très rapides grâce à la forte volatilité des marchés |

| Inconvénients | Oblige à être présent au moment même de l'annonce, peu de marge de manoeuvre en cas de position à l'inverse du marché |

Tableau 1 : Récapitulatif de la stratégie de trading d’annonce

IMPACT MOYEN DES ANNONCES SUR LE COURS DE L’EUR/USD EN PIPS :

Il est intéressant de voir sur ce tableau que les annonces ont un impact immédiat sur le cours d’une devise mais aussi que cet impact se prolonge sur la journée entière.| 20 minutes après l'annonce | Mouvement moyen en pip | Mouvement au cours de la journée | Mouvement moyen en pip |

| Nonfarm payrolls | 124 | Nonfarm Payrolls | 193 |

| FOMC | 74 | FOMC | 140 |

| Balance commerciale | 64 | TIC Data | 132 |

| Inflation | 44 | Balance commerciale | 129 |

| Ventes au détails | 43 | Currenct account | 127 |

| PIB | 43 | Biens durables | 126 |

| Current account | 43 | Vente au détails | 125 |

| Biens durables | 39 | Inflation | 123 |

| TIC Data | 33 | PIB | 110 |

Tableau 2 : Impact des annonces sur le cours de l’EUR/USD Source : Day trading the currency market, Kathy Lien

LE PORTAGE OU CARRY TRADE

Le carry trade est l’une des techniques de trading les plus répandues sur le marché des changes. Il consiste à se servir des différentiels de taux d’intérêt entre plusieurs devises. Concrètement, l’opération consiste à acheter une devise avec des taux d’intérêt élevé et vendre dans le même temps une autre devise avec des taux d’intérêt plus bas. Le gain viendra du différentiel de taux d’intérêt entre ces deux devises et pourra devenir substantiel si l’on utilise un effet de levier pour réaliser l’opération. Par exemple, si l’on achète du dollar néozélandais, NZD, où les taux d’intérêt sont à 7 %, et que l’on revend du JPY avec des taux d’intérêt à 0,25 %, le différentiel de taux est de 6,75 %. C’est ce différentiel qui sera gagné tous les jours par le trader faisant une opération de carry trade. Si le trader utilise un effet de levier, le rendement sera de fait encore plus important. Pour simplifier les calculs et envisager rapidement les profits potentiels d’un carry trade, il suffit de faire le calcul suivant :Différentiel de taux d’intérêt x effet de levier x Nombre de jours /360.Sur les plateformes de trading ce différentiel de taux d’intérêt est matérialisé avec un swap de change. Le swap de change exprime en pips le différentiel de taux et correspond à une opération combinée de prêt et de dépôt (le prêt s’effectuant dans la devise avec des taux d’intérêt élevés et l’emprunt dans la devise avec des taux d’intérêt bas.). Chaque jour le swap de change ou rollover est appliqué à la position détenue. À signaler que sur chaque cross de devises, des rollovers sont appliqués tous les jours mais que ce n’est que pour les cross de devises où le différentiel de taux d’intérêt est important que le roll-over aura un véritable impact sur la position gardée en portefeuille. Lorsqu’une position est « roulée » à une nouvelle date de valeur, toute plus-value ou perte associée à cette position est également roulée à la nouvelle position mais un petit intérêt sur la perte ou la plus-value est ajouté ou déduit au cours d’ouverture de la nouvelle position. Donc, toute position spot tenue au-delà de la fin de la journée de trading est ‘roulée’ à une nouvelle date de valeur. Lors du roll-over, la position est clôturée et ré-ouverte avec une petite différence entre le prix de clôture et le prix de réouverture. Cette petite différence est le swap de change qui matérialise l’opération de prêt-emprunt. Il faut signaler que les opérations de carry trade ne sont pas des méthodes miracle de trading et lorsque les traders effectuent ce genre de stratégie, ils sont face à un risque de change qui peut réduire à néant très rapidement tous les gains liés aux différentiels de taux d’intérêt. Les stratégies de portage sont des stratégies long terme. Il s’agit de trouver un bon point d’entrée sur une paire de devises dont le différentiel de taux d’intérêt est important et de garder cette position le plus longtemps possible. Bien choisir son point d’entrée est primordial car vos gains sur le portage ne compenseront jamais vos pertes si vous êtes dans le mauvais sens du marché. Par exemple, la paire JPY (yen)/TRY (Lire Turque) est trés intéressante pour faire du carry trade. En effet, les taux en JPY sont proches de zéro alors que les taux en lire turque sont plutôt élevés : de l’ordre de 15 %. L’opération de portage rapportera alors 15 % par an. Si l’on rajoute à cela un effet de levier de 10, cela fait une performance annuelle de 150 %. Comme nous l’avons déjà indiqué, il faut faire attention car le problème des carry trade est que leurs initiateurs sont en risque de change. Or, la performance du marché des devises est plus volatile que celle des taux d’intérêt, et si l’on met une année à gagner 15 % grâce aux taux d’intérêt, ce gain peut être réduit à néant en quelques jours à cause d’un mouvement violent sur le marché des changes. Signalons enfin que ces dernières années la majorité des carry trade a bien fonctionné et que généralement au portage s’est ajouté la performance des taux de change.

LA DIVERSIFICATION

La diversification nous ramène à la notion du ratio gain/risque. Pour maximiser ce ratio, il faut bien sûr viser les investissements à fort potentiel de rendement mais se préoccuper également de la notion du risque. C’est ici qu’intervient la stratégie de diversification.LE FOREX POUR DIVERSIFIER SON PORTEFEUILLE D’INVESTISSEMENT

Tous les investisseurs actifs s’accordent à dire qu’il est primordial de diversifier ses investissements sur différents marchés afin de répartir son risque. Le Forex est le seul marché qui soit décorrélé des marchés boursiers et représente donc un marché prioritaire dans la stratégie de diversification. Ainsi, lorsque les différentes bourses mondiales subissent de forts reculs et que les porteurs d’actions se trouvent bloqués dans des positions qu’ils n’arrivent pas à solder par manque d’acheteurs, les investisseurs qui possèdent des devises dans leur portefeuille peuvent profiter des mouvements sur le marché des changes en inversant aisément leurs positions s’ils sont à contresens ou compenser leurs pertes sur actions s’ils sont dans le sens du marché. Cela est rendu possible grâce à la très grande liquidité du Forex qui offre, à tout moment de la journée, des opportunités de vente et d’achat sans avoir à se soucier du carnet d’ordres. D’autre part, détenir des produits financiers sur des marchés étrangers est un bon moyen de diversification, mais c’est aussi s’exposer au risque de change de la devise dans laquelle sont vendus ces produits. En effet, lorsque vous achetez des actions en dollars sur le marché américain, vous vous exposez à un risque de dépréciation du dollar face à l’euro, ce qui se répercutera sur vos plus-values. Imaginez maintenant que vous preniez une position à l’achat sur EUR/USD pour un montant équivalent à vos placements en actions américaines, alors vous couvrez votre risque de change sur les marchés et ce que vous perdez d’un côté, vous le gagnez de l’autre. Il faut donc voir le marché des devises comme un marché qui permet de gérer activement ses investissements. Gérer activement ne signifie pas pour autant avoir beaucoup de temps à consacrer à ce marché. Vous pouvez tout aussi bien repérer de bons points d’entrée et de sortie et travailler uniquement à l’aide d’ordres car, une fois encore, la liquidité étant forte, vos ordres sont exécutés au prix auquel vous les avez placés. Enfin, le fort effet de levier proposé vous permet d’envisager vos investissements sur le Forex de deux façons :- la première, comme votre part de capital d’investissement à risque, c’est-à-dire en utilisant un fort effet de levier. Vous pourrez ainsi tout aussi bien doubler voire tripler votre capital en quelques jours, mais vous vous exposez à de forts risques de marché.

- la seconde, comme un investissement à part entière et à risque modéré, en partant sur les bases d’une gestion rigoureuse de l’effet de levier et d’un bon money management.

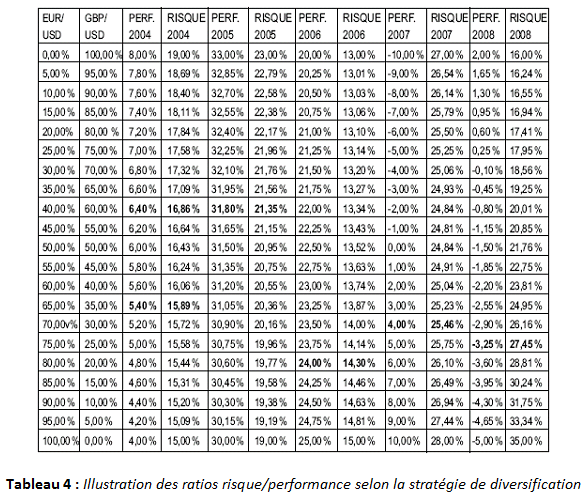

DIVERSIFIER SON PORTEFEUILLE DE DEVISES SUR LE FOREX

Diversifier son portefeuille d’investissements sur plusieurs marchés est indispensable et le marché des devises apparaît comme un marché incontournable au moment de vos choix. Mais la notion de diversification est également primordiale lorsque vous effectuez des transactions sur le Forex. En effet, investir tout son capital sur une seule et même paire de devises, pour autant que vous ayez un fort sentiment sur ce cross, est trop risqué. Il vaut mieux sélectionner trois ou quatre paires afin de répartir les risques. De cette façon, vous ne ferez certes jamais la plus value maximum mais vous limiterez les pertes si vous êtes à contresens de marché. Attention cependant à bien choisir les paires sur lesquelles vous investissez.Exemple : Vous possédez un compte de 10 000 euros. Vous ne souhaitez pas dépasser un effet de levier 40 :1, ce qui vous autorise à prendre position pour 400 000 euros en cumulé sur le marché. Vous pensez que le dollar va se déprécier face à l’euro et par extension face à l’ensemble des devises majeures. Vous savez que la BoE ainsi que la BCE sont favorables à une poursuite de la hausse de leurs taux d’intérêt, ce qui favorise un renforcement de l’Euro et de la Livre à long terme. Vous décidez donc d’acheter 100 000 EUR/USD et 100 000 GBP/USD. Vous souhaitez cependant vous couvrir contre le risque d’appréciation du dollar. Vous savez que depuis plusieurs années maintenant, les paires de devises possédant un fort différentiel de taux d’intérêt ont tendance à évoluer dans le sens d’un différentiel positif. Les deux devises possédant les taux d’intérêt les plus bas sont le JPY et le CHF. Graphiquement, l’USD/JPY semble plus susceptible de s’apprécier que l’USD/CHF. Vous choisissez donc d’acheter 150 000 USD/JPY. Vous couvrez ainsi une partie de votre risque contre le dollar mais sur une paire bien précise.

LA CORRÉLATION

L’intérêt de la diversification est directement lié aux corrélations entre devises et certaines méthodes de trading peuvent en découler. Lorsque l’on traite sur le marché des changes il est très utile de s’intéresser à l’évolution des paires de devises les unes par rapport aux autres. En effet, le principe de base du Forex est, rappelons le, de parier sur l’appréciation d’une devise par rapport à une autre. Cependant, les paires de devises contiennent souvent une devise en commun ou sont sujettes aux mêmes sensibilités économiques, politiques, climatiques… il est donc fréquent de voir certaines paires évoluer dans le même sens ou a contrario dans le sens contraire. Ces comparaisons sont basées sur les données historiques des cours et sont susceptibles de s’accentuer ou de s’affaiblir au fil du temps en fonction des nouvelles données macro et micro économiques du marché monétaire. Utilisées correctement, elles permettent de repérer des opportunités d’investissement, de diminuer le risque sur certains trades et surtout d’évaluer son exposition à telle ou telle devise au sein de son portefeuille.L’ANALYSE DE PORTEFEUILLE DE DEVISES

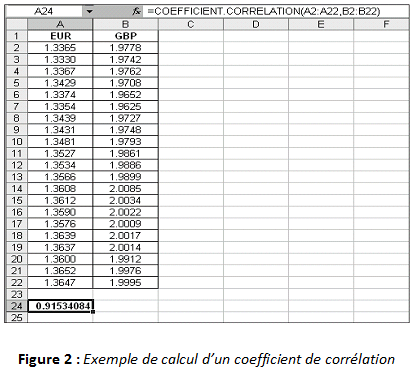

Lorsque vous investissez sur le Forex, votre portefeuille est en général composé de trades portant sur plusieurs paires de devises. Si votre portefeuille est majoritairement composé de paires qui tendent à évoluer dans le même sens alors cela augmentera votre exposition face à l’évolution des cours d’une seule devise. Si votre portefeuille est majoritairement composé de paires qui tendent à évoluer en sens contraire, alors cela reviendra en quelque sorte à couvrir vos positions sur le marché mais minimisera vos potentiels de plus-value (ce que vous gagnez sur un trade vous le perdez sur l’autre). On peut établir une échelle de corrélation située entre – 100 et + 100. Plus le chiffre s’approche de – 100 et plus les cours des cross considérés auront tendance à évoluer de façon inverse (corrélation négative). Réciproquement, plus le chiffre s’approche de + 100 et plus les cours auront tendance à évoluer de façon identique. Un chiffre de + 15 montre que les parités ne sont pas corrélées.Exemple : Le Coefficient de corrélation sur avril 2007 en se basant sur les cours journaliers des cross GBP/USD et EUR/USD est 91,5, ce qui signifie en effet que ces deux paires sont fortement corrélées. Investir le même montant à l’achat ou respectivement à la vente sur EUR/USD et GBP/USD revient en fait quasiment au même que de doubler sa position sur EUR/USD ou GBP/USD. La seule différence est qu’il est plus simple d’être réactif sur une paire de devises que sur deux…

COMMENT SE TENIR À JOUR DES CHIFFRES DE CORRÉLATION DES DIFFÉRENTES PARITÉS ?

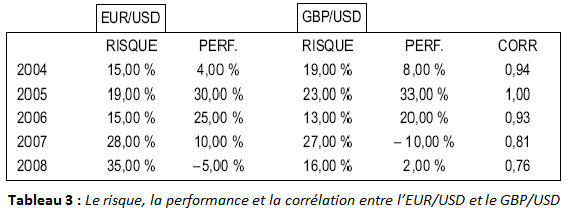

L’une des caractéristiques majeure des taux de corrélation des paires de devises est qu’ils varient fortement au cours du temps. En effet, le Forex est un marché très dynamique et les décisions des différentes banques centrales ou encore les changements de contexte économique et politique peuvent provoquer des mouvements conséquents sur les cours et changer la donne. Exemple Il est donc nécessaire de pouvoir mettre à jour sur ces données. La meilleure façon est de le faire soi-même à l’aide d’EXCEL. Voici comment procéder en se basant sur l’exemple d’une recherche de corrélation entre l’EUR/USD et le GBP/USD :- Choisissez les paires dont vous souhaitez étudier les corrélations. Dans notre exemple nous choisissons EUR/USD et GBP/USD.

- Choisissez la période de temps sur laquelle vous souhaitez faire votre étude. Ici nous prendrons 1 mois.

- Reportez les cours du GBP de l’EUR dans une colonne en choisissant, par exemple, le cours de clôture du jour et ce, sur une période de 1 mois (prenez votre graphique en chandelier japonais, échelle de temps quotidien, ce qui signifie que chaque chandelier représente une période d’1 jour).

- Dans une cellule vide, tapez « = COEFFICIENT.CORRÉLATION », ouvrez une parenthèse, puis sélectionnez l’ensemble des valeurs de la colonne GBP, tapez sur « , » puis sélectionnez l’ensemble des valeurs de la colonne EUR, fermez la parenthèse

- Exemple de corrélation entre l’EUR/USD et le GBP/USD

LES ARBITRAGES

Les vrais arbitrages sans risque sont malheureusement de plus en plus difficiles à trouver sur le marché des changes tant celui-ci est bien organisé. Il est toutefois possible de déceler de temps à autre des écarts de prix entre différentes plateformes de trading, mais ces décalages de prix sont rares et proviennent plus souvent d’erreurs de cotation plus que de la non efficience du marché. Il est aussi parfois possible d’arbitrer les contrats futurs IMM avec des forwards de change aux mêmes dates sur les devises émergentes. Les opportunités sont rares et elles sont généralement saisies par des professionnels dont le métier est de les guetter… Au niveau interbancaire, certaines banques n’ont pas accès à la même liquidité du fait de leurs risques de crédit, ce qui peut également faire apparaître certains arbitrages. Par exemple, il arrive que sur certains marchés émergents, les banques locales qui n’ont pas de très bonnes notations de crédit, soient prêtes à payer plus cher que sur le marché interbancaire pour exécuter un trade. De manière anecdotique, signalons enfin que certains petits malins se servent de la vitesse de leur connexion internet pour arbitrer les plateformes électroniques de leurs brokers. En branchant une plateforme avec une connexion téléphonique lente d’un coté et une autre avec un système ultra rapide, ils peuvent parfois acheter et revendre en un instant à des prix différents. Les brokers victimes de telles pratiques ne mettent pas longtemps à s’en rendre compte et en général ils n’apprécient guère la manœuvre.Plus d'information sur le même thème

- Vue d'ensemble du marché des changes

- Le trading automatique sur le forex

- Meilleur broker forex, quel broker choisir en 2021 ?

- Présentation MetaTrader

- Le Trading Automatique

- La stratégie des tortues

- eToro Avis 2021 : Puis-je avoir confiance ?

- AvaTrade Avis 2021 : Puis-je avoir Confiance ?

- XTB, mon avis et mon test en profondeur

Arnaud Jeulin Responsable de la publication, Trader

Après un diplôme d'ingénieur, Arnaud a commencé une carrière de développeur. Il a travaillé avec des traders et des services de back office pour mettre en place des prototypes et des outils de trading. Il a ensuite créé sa propre entreprise en 2003.

Il a été responsable du webmarketing pour la Banque en ligne Suisse Synthesis, depuis rachetée par Saxo Bank. Il a aussi fait des audits pour différents brokers et participé à plusieurs salons professionnels pour les courtiers à Londres, Paris et Chypre.

Depuis 21 ans Arnaud a approfondi sa connaissance des brokers et des marchés, il utilise son expérience pour améliorer Mataf afin d'éviter d'orienter les visiteurs vers des brokers malhonnêtes ou des stratégies de trading dangeureuses.

Vous pouvez le joindre via les réseaux sociaux suivants ou par email :