Vue d'ensemble du marché des changes

Le marché des changes encore appelé FOREX (pour Foreign Exchange) est le plus grand marché du monde. A la différence des marchés boursiers, qui ont une localisation géographique précise, il n’existe qu’un seul marché des changes. Les transactions sur les devises se font de gré à gré, aussi bien à Paris qu’à Londres, New York ou Tokyo. Compte tenu du décalage horaire entre les différentes places financières, le marché des changes fonctionne en continu, 24H/24 du dimanche soir au vendredi soir. Ainsi, à n’importe quelle heure, il est toujours possible pour un opérateur d’acheter de l’euro, du dollar ou n’importe quelle autre devise. Le volume journalier moyen des transactions sur le marché des changes représente trois fois le volume de tous les marchés futures et actions mondiaux combinés. En 2007, c’était l’équivalent de 3500 mds de dollars qui ont ainsi été échangés chaque jour sur le marché des changes. Les volumes échangés ont connu une croissance très rapide à la fin des années 90 avec la création de l’euro et le développement de l’Internet haut-débit qui a rendu l’accès à ce marché beaucoup plus simple pour les investisseurs, qu’ils soient institutionnels ou particuliers. Les supports utilisés sur le marché des changes, sont en dehors des billets de banques, les lettres de change et surtout les virements interbancaires. Il s’agit dans ce dernier cas, d’envoyer un ordre de débiter un compte libellé dans une devise X pour créditer simultanément un autre compte libellé en devises Y. Il est possible de traiter plus de 170 paires de devises différentes sur le marché des changes mais Les devises les plus traitées sont le dollar américain (USD), le yen japonais (JPY), la livre sterling (GBP), le franc suisse (CHF), le dollar canadien (CAD), le dollar australien (AUD) et, plus récemment, l’euro (EUR). Ces devises sont communément appelées les « majors », par opposition aux « minors » ou « émergentes » et même aux devises «exotiques », qui représentent l’ensemble des autres devises négociables sur le Forex. Le marché des changes comprend plusieurs compartiments. Sur le marché au comptant, l’échange des devises est effectif, on parle de marché spot. Ce marché n’est cependant pas le plus utilisé. C’est sur le marché des changes à terme que l’on compte le plus grand nombre d’opérations. Sur ce marché, il s’agit alors de négocier aujourd’hui l’échange de deux devises mais pour une date de livraison ultérieure. Ce marché est très utilisé par tous les agents qui veulent se couvrir contre le risque de change. Enfin, il existe aussi un marché des produits dérivés de change sur lequel s’échange notamment les contrats Futures sur devises et les options sur devises. Le marché des changes bénéficie d’une grande liquidité grâce à la diversité de ses intervenants. Selon leurs objectifs, leur aversion au risque et leurs horizons temporels, il est possible de distinguer six catégories d’agents sur ce marché :

- Les Banques Centrales qui interviennent en général pour gérer leurs réserves en devises et en papiers d’Etat. Elles cherchent aussi parfois à influencer les cours de change en vendant ou en achetant leurs devises sur le marché. Les transactions des Banques Centrales représentent environ 5% à 10% du total des volumes réalisés sur le marché des changes.

- Les banques commerciales qui sont des acteurs historiques de ce marché avec 50% des transactions enregistrées aujourd’hui. Elles sont généralement l’interlocuteur final des autres intervenants du marché et cherchent à réaliser des profits en faisant du « market making », c'est-à-dire en proposant à tout moment des prix acheteur et vendeur à leurs clients, et « en margeant » plus ou moins certains de leurs clients en exécutant les transactions. « Marger » signifie prendre un tout petit profit sur le prix auquel le market maker vend ou achète une devise à son client par rapport au prix auquel il achète ou vend lui-même cette devise sur le marché.

- Les courtiers qui permettent l’accès au marché. Il existe différents types de courtiers sur le marché des changes. Certains fournissent seulement accès au marché et se posent en intermédiaire entre acheteurs et vendeurs sur une paire de devises. Dans ce cas, le courtier se rémunère uniquement sur « le spread », soit l’écart entre le prix d’achat et le prix de vente. Certains courtiers sont, en revanche, à l’image des banques également market makers et cherchent en plus à réaliser des profits grâce aux opérations de leurs clients en proposant à tout moment un prix acheteur et un prix vendeur. Au vu de la structure décentralisée du marché des changes, les courtiers jouent un rôle essentiel car ils sont les garants de la bonne organisation de la liquidité du marché.

- Les entreprises multinationales : interviennent en général sur le marché des changes dans le but de payer un fournisseur étranger ou de rapatrier des profits faits dans d’autres devises. Elles interviennent aussi fréquemment sur le marché pour gérer le risque de changes auquel elles sont exposées. Certaines grandes entreprises multinationales disposent de véritables salles de marché et cherchent également à effectuer des plus-values sur le marché.

- Les investisseurs institutionnels : interviennent sur le marché le plus souvent pour couvrir des positions sur leurs portefeuilles d’actions et d’obligations. Leurs transactions représentent 30% du total des transactions effectuées sur le marché. Certains investisseurs institutionnels, en revanche, gérent uniquement des portefeuilles de devises. L’objectif est donc uniquement de générer de la performance en prenant des positions spéculatives sur les devises.

- Les investisseurs particuliers. Avec l’avènement de l’internet et des plateformes de trading facilement accessibles partout et à tout moment, et du fait aussi de l’effet de levier qui est offert par ces plateformes, les volumes de transactions des investisseurs particuliers représentent aujourd’hui plus de 5% du volume total des transactions réalisées sur le marché des changes.

LES AVANTAGES DU TRADING SUR LE FOREX

Le marché des changes présente de nombreux avantages uniques qui en font un marché particulièrement attractif pour tout investisseur souhaitant doper les performances de ses portefeuilles d’actifs financiers :- Des frais moindres : sur le marché des changes il n’existe ni frais d’honoraires, ni coûts de transactions, ni droits de garde, ni taxes gouvernementales. Il n’y a pas non plus de frais de gestion ou de frais sur les virements. La plupart des informations (cours des devises, analyses et prévisions) concernant le marché des devises sont accessibles gratuitement sur internet. Les seuls frais appliqués sont liés au « spread », c’est-à-dire, l’écart entre le prix d’achat et le prix de vente.

- Des opportunités de gains en cas de hausse, comme de baisse : pour toutes positions prises sur le Forex, l’investisseur vend une devise et en achète une autre. Par conséquent, des gains sont toujours possibles en pariant sur la baisse ou la hausse d’une devise donnée, sans pour autant avoir à supporter les risques de vente à découvert.

Par exemple, un investisseur qui table sur une baisse du cours EUR/USD (c’est-à-dire une dépréciation de l’euro par rapport au dollar), va vendre de l’euro et acheter du dollar. En supposant que EUR/USD = 1.3601 (prix de vente de l’euro) alors 10 000 euros = 13601 dollars. Si le cours se déprécie à 1.36000 alors 10000 euros = 13600 dollars. L’investisseur a alors gagné 1 dollar sur sa position qui vaut 1/13600 = 0.76 euro.

- Un marché très liquide, ouvert 24/24 : avec un volume moyen d’échange de près de 3 500 milliards de dollars par jour, le Forex est le marché le plus liquide du monde. Ouvert en continu, tout investisseur particulier peut entrer ou sortir du marché à n’importe quel moment sans se soucier du carnet d’ordre.

- Un marché sûr : en raison de l’importance des volumes échangés et de la nature non centralisée du Forex, il n’y a quasiment aucun risque d’effets nocifs provenant de l’organisation interne de ce marché. Un acteur isolé ne pourra pas à lui seul contrôler les prix sur le long terme. Même les gouvernements et les puissantes Banques Centrales ont de plus en plus de difficulté à influencer ce marché : leurs interventions ont toujours un impact mais qui tend à diminuer dans le temps. Les possibilités de fraude sont quasiment nulles : il n’y a aucun risque de délit d’initié !

- L’utilisation d’outils accessibles : pour commencer à trader sur le Forex, seule une connexion Internet est nécessaire. Avant de se lancer dans l’aventure, il est tout de même conseillé de se renseigner sur les différents produits proposés par ce marché (en utilisant les informations contenues dans ces fiches techniques par exemple !).

- L’existence de mini-comptes : sur le Forex, il est possible d’ouvrir des minis comptes, c’est-à-dire des comptes où le montant de dépôt est relativement faible. La plupart des courtiers en ligne proposent cette option, mais ce sont généralement eux qui décident du montant minimum (jamais moins de 100 $ dans tous les cas). Pour débuter, l’ouverture d’un mini compte peut être une bonne solution pour tester sa capacité à gérer les fluctuations sur le marché des devises, se définir ainsi ses propres règles de gestion. Une fois les réflexes acquis, il est ensuite recommandé de commencer à traiter réellement les devises avec un compte plus élevé. Car ceci donne une plus grande marge de manœuvre.

- Un effet de levier important : les investisseurs sur le Forex peuvent bénéficier d’un levier important, permettant parfois de prendre des positions jusqu’à 100 fois supérieures à la valeur de leurs dépôts. Il permet d’augmenter significativement les possibilités de gains, bien qu’un effet de levier trop important puisse être très risqué. Ce levier est nécessaire au regard de la faible volatilité du marché des changes ; hors période de crises financières et boursières, une variation de 1 % représente déjà une très forte évolution pour le marché des changes. Ainsi, sans possibilité d’effet de levier, seuls les investisseurs possédant des comptes au moins supérieurs à 50 000 euros auraient un réel intérêt à traiter sur le Forex. À noter que l’effet de levier représente une possibilité pour l’investisseur d’investir plus que la valeur de son compte mais l’utilisation de l’effet de levier n’est en rien une obligation. De plus, l’investisseur est totalement libre de choisir le niveau de son effet de levier en adaptant le montant investi lors du passage des transactions.

- Un marché accessible à tous : Du fait de son mode de trading et l’ergonomie des plateformes en ligne de nouvelle génération, le trading du Forex est réellement ludique et intuitif. Nul besoin d’être un expert, un peu d’entraînement et un bagage théorique minimum suffisent pour traiter sur ce marché. De plus, la recherche d’informations vous plonge au coeur de l’économie mondiale.

LE TRADING SUR LE MARCHÉ DES CHANGES : LES NOTIONS DE BASE

Il est important de se familiariser avec les termes et les notions spécifiques au marché des changes, notamment les termes propres utilisés sur le Forex, ainsi qu’avec ceux nécessaires au fonctionnement d’un compte de trading.- Le « cross » ou paires de devises

- Le Bid, l’Ask et le « spread »

- Comment clôturer une position

- Les pips

- L’effet de levier

- Les differents types d’ordres

Lisez notre quide pour choisir le meilleur broker Forex adapté à votre méthode de trading.

LE « CROSS » OU PAIRES DE DEVISES

Il est indispensable de comprendre que sur le marché des changes, on ne peut pas acheter ou vendre UNE seule devise indépendamment d’une autre. En effet, le cours d’une devise ne peut s’apprécier qu’en fonction d’une autre devise : l’euro, par exemple, peut monter (s’apprécier) par rapport au dollar et baisser (se déprécier) contre la livre sterling.- Nom des devises : chaque devise sur le Forex a un nom particulier en trois lettres, les deux premières correspondant au nom du pays et la troisième au nom de la devise. Exemple : GBP à Great Britain, Pound ou USD à United States, Dollar. L’euro, en tant que monnaie représentative d’une zone économique, fait partie des rares exceptions à cette règle puisqu’elle est simplement nommée EUR.

- Un cross de devise sera donc composé de deux monnaies séparées par un « / » dont l’ordre d’apparition est fixé par convention. Le dollar est coté en premier par rapport aux autres devises dans la majorité des cas, à l’exception avec l’euro, le GBP et les devises de pays du Commonwealth.

- Cotations et parités : la devise située à gauche dans une paire de devises (celle qui est citée en premier) est dite cotée au certain, ou appelée devise de base. Sa valeur dans le couple est toujours égale à 1, alors que la valeur de l’autre devise varie. Cette autre devise est cotée à l’incertain, ou appelée devise de contrepartie. La valeur d’un cross est désignée sous le terme de parité.

Exemple : dans la cotation EUR/USD = 1.2500, l’euro (EUR) est la devise de base, cotée au certain. Le dollar (USD) est la devise de contrepartie cotée à l’incertain et 1 EUR = 1.2500 USD, c’est la parité de l’euro contre le dollar.

- Calcul des dates de valeur : la « date de valeur » d’une opération équivaut à la date du règlement des devises, c'est-à-dire la date à laquelle la transaction va transiter d’un compte à un autre. A ne pas confondre avec la date à laquelle vous allez faire la transaction. La date de valeur sur les transactions de change est généralement 2 jours ouvrés après la date de l’opération.

Exemple : sur une opération en EUR/USD, la date de valeur et la date à laquelle les euros vont transiter d’un compte en euros vers autre compte en euros contre des USD, qui eux-mêmes iront d’un compte en dollars à un autre compte en dollars. Les opérations que vous ferez sur des plateformes de trading en ligne ne sont pas « délivrables », ce qui signifie que vous ne posséderez pas physiquement les devises que vous achetez. Vous n’aurez donc pas besoin d’avoir plusieurs comptes libellés en plusieurs devises différentes. Toutefois le système de date de valeur sera le même et donc, en effectuant des opérations de change au comptant (spot), la date de valeur de l’opération sera généralement deux jours ouvrés après la date de l’opération.

- Les notions d’achat et de vente sur le Forex : Puisqu’on ne peut traiter que des paires de devises, les notions d’achat et de vente ont un sens précis. Ainsi, lorsque j’achète de l’EUR/USD, cela signifie concrètement que j’achète de l’euro (la devise au certain) et que je vends du dollar (la devise à l’incertain). Inversement, si je vends de l’EUR/USD, alors je vends de l’euro et j’achète du dollar. Ainsi, si la parité EUR/USD vaut 1,3500, cela signifie qu’avec 1 000 € j’achète 1 350$ (1 000*1.3500).

LE BID, L’ASK ET LE « SPREAD »

Lorsque vous observez les cotations d’une paire de devises, vous apercevez deux cours. Il s’agit d’une part du prix d’achat (ou « ask ») et d’autre part du prix de vente (ou « bid »). Ainsi, si l’EUR/USD vaut 1.3601-1.3604, le cours le plus bas correspond au prix auquel vous pouvez vendre la devise de base et le cours le plus haut, le prix auquel vous pouvez l’acheter. La différence entre le bid et l’ask s’appelle le spread, ou fourchette achat/vente. C’est le seul coût à prélever lorsque vous effectuez une transaction sur le marché des changes. Concrètement cela signifie qu’à un moment donné dans le temps, vous achèterez une devise toujours un peu plus chère que vous ne pouvez la vendre.COMMENT CLÔTURER UNE POSITION

Lorsque vous achetez ou vendez une devise contre une autre, vous ouvrez une position sur le marché. Pour clôturer cette position, il vous suffit d’effectuer l’opération inverse de celle qui vous a permis d’ouvrir votre position. Exemple : Supposons que vous décidiez d’acheter pour 100 000 EUR/USD, vous aurez donc une position ouverte à l’achat de 100 000 EUR/USD. Pour clôturer cette position il vous suffit de vendre 100000 EUR/USD. Vous devenez ainsi « Flat » ou « Square », c'est-à-dire que votre position est clôturée. Entre le moment où vous avez ouvert et celui où vous avez fermé votre position, les cours du cross ont fluctué, ce qui explique votre plus ou moins value sur ce trade. Dans une position acheteuse d’EUR/USD vous réalisez une plus-value si le cours de l’EUR/USD à augmenter, c’est-à-dire si l’EUR s’est apprécié. Vous réalisez une moins value dans le cas contraire.LES PIPS

QU’EST-CE QU’UN PIP ?

Acronyme anglais de « Price Interest Point » ou « Point de Swap » en français, un pip désignait, à l’origine, l’unité de « déport » ou « report » du change à terme, mais a fini par être appliqué à l’unité du marché au comptant. Il désigne la dernière décimale utilisée, celle qui représente la plus petite unité de variation d’un taux de change et qui est comparable à un échelon de cotation ou à un point pour les autres produits étrangers.Exemple : Sur l’EUR/USD (pour un cours à 1,3600/1,3603), une hausse du cours vendeur de 10 pips donne une cotation de 1,3610. De même, une baisse du cours vendeur de 10 pips donne une cotation de 1,3590.La cotation au dixième de pip est une mesure plus récente, permettant d’offrir des écarts encore plus petits et une fixation des cours plus précise, plus compétitive et plus transparente. Dans les opérations de change, la valeur d’un pip dépend de deux variables, la paire de devises traitée et le montant investi dans la devise. En ce qui concerne les cross majeurs, seuls les cross contenant le JPY à l’incertain (i.e comme devise de contrepartie) ont un pip qui n’équivaut pas à 0.0001 mais à 0.01. Pour faire simple, le pip est en fait le 5e chiffre de la parité si on enlève la virgule :

| EUR/USD | 1.3500/1.3503 | 13500 |

| USD/JPY | 118.40/118.43 | 11840 |

| USD/SKK | 20.015/26.079 | 26015 |

| GBP/CHF | 2.3958/2.3965 | 23358 |

| EUR/HUF | 245.51/245.81 | 24551 |

CALCUL DE LA VALEUR D’UN PIP

La valeur d’un pip représente votre gain/perte sur un trade lorsque le cours du cross traité s’apprécie/se déprécie d’un pip. Calculer la valeur d’un pip est donc très important car cela vous permet d’anticiper et de fixer vos objectifs de plus values/moins values potentielles ! Pour cela vous devez connaître les trois informations suivantes :- Quelle est la devise cotée à l’incertain dans mon cross ?

- Quel est le montant de mon investissement ?

- Quelle est la position du pip ? (où est-il situé après la virgule ?)

| Cross traité | Devise cotée à l'incertain | Montant de l'investissement | Position du pip | Valeur d'un pip |

| EUR/USD | USD | 50'000 EUR | 4ème chiffre après la virgule | 50'000 * 0.0001 = 5 USD |

| USD/JPY | JPY | 200'000 USD | 2ème chiffre après la virgule | 200'000*0.01 = 2000 JPY |

| USD/SKK | SKK | 500'000 USD | 3ème chiffre après la virgule | 500'000*0.001 = 500 SKK |

L’EFFET DE LEVIER

L’effet de levier est un mécanisme qui permet de prendre des positions bien plus importantes que les fonds dont dispose l’investisseur. L’effet de levier peut s’avérer très utile pour permettre de dégager des bénéfices plus conséquents. Mais il peut également être très risqué car s’il multiplie les gains, il peut aussi multiplier les pertes. Les effets de levier sur le marché du Forex varient généralement de 50:1 à 400:1 (l’effet de levier le plus couramment proposé par les courtiers est de 100:1) et c’est le courtier qui joue le rôle de créditeur. Les garanties : l’appel de marge : Afin d’éviter que les investisseurs sur le Forex ne perdent plus que ce dont ils disposent réellement sur leurs comptes, les courtiers, créditeurs de leurs clients, exigent de chaque intervenant un dépôt garantissant le paiement des pertes éventuelles et un respect de la couverture des positions autrement dit de la marge. Une transaction « sur marge » signifie que l’investisseur peut acheter ou vendre des actifs dont le montant est plus élevé que le capital disponible sur son compte. Les marges utilisées sont relativement faibles, car les fluctuations des taux de change dans une même journée sont souvent inférieures à 1 % ou 2 %. Lorsqu’il ne respecte plus cette marge et qu’il atteint 100% de marge, un appel de marge se déclenche instantanément. Il est ainsi informé qu’il n’a plus assez de capital pour couvrir ses positions. Il doit donc rapidement couper une partie de ses positions, afin de retrouver un niveau de marge correct. Dans le cas contraire, son courtier coupera automatiquement l’ensemble de ses positions s’il atteint le niveau de clôture. Ce dernier varie selon les courtiers mais se situe généralement à 0,5 %.LES DIFFERENTS TYPES D’ORDRES

Pour un investisseur particulier, il est difficile de vérifier en permanence l’évolution des positions d’achat ou de vente. Il est cependant possible de placer des ordres de façon à ouvrir, ou au contraire clôturer automatiquement une position lorsque le cours d’un cross atteint une valeur prédéterminée.- Les ordres connexes ou ordres liés : sont connexes les ordres qui servent clôturer une position déjà ouverte. On distingue les ordres « limite » connexes ceux qui permettent de récupérer les gains (« take profit ») et les ordres « stop » connexes ceux qui permettent de couper les pertes si le marché est à contresens de la position ouverte. Les ordres connexes, « limite » ou « stop » peuvent aussi bien des ordres de vente que des ordres d’achat.

Les ordres « limite » et « stop » peuvent être utilisés de façon simultanée, afin de créer un tunnel encadrant votre position ouverte. On parle alors d’ordreOCO (One Cancel the Other) : si l’un des deux ordres est exécuté alors l’autre est automatiquement annulé.

- Les ordres non connexes ou non liés : sont ceux qui ne servent pas à clôturer une position, mais au contraire à en ouvrir une sur le marché. Ils sont simplement appelés « ordres ». En général, les ordres sont utilisés dans le but d’acheter ou de vendre au meilleur moment une devise par rapport à une autre, en fonction des anticipations faites du marché. Les ordres « limite » sont en général utilisés lorsque l’on anticipe un retournement du marché. Les ordres « stop » sont utilisés lorsque l’on estime qu’un support (ou une résistance) pourrait être cassé et que cela entraînera une forte tendance baissière (ou haussière).

- L’ordre stop « traînant » ou « suiveur » (trailing stop) : cet ordre a pour particularité d’augmenter proportionnellement avec le cours du cross et de se bloquer dès que le cours descend.

- L’ordre « si exécuté » (if done) : on place un ordre « si exécuté » lorsque l’on définit en premier lieu un ordre principal puis que l’on place un ordre lié dont l’activation est sujette à l’exécution de l’ordre principal.

LES MEILLEURS MOMENTS DE LA JOURNÉE ET DE L’ANNÉE POUR TRADER SUR LE MARCHÉ DES CHANGES

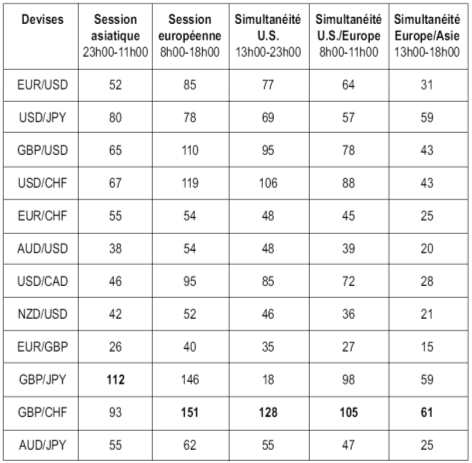

Sachant que le marché des changes est ouvert en continu, 24h/24, il est impossible pour une unique et même personne de suivre constamment ses positions en temps réel et de pouvoir donc répondre aux moindres mouvements du marché. Pour maximiser ses chances de saisir les bonnes opportunités d’investissement et ne pas se faire surprendre par des mouvements inattendus, il est nécessaire de connaître les meilleurs moments de trading de la journée et de l’année : cela passe par la connaissance des dates et événements clés du calendrier économique mais aussi par la connaissance des volumes et de la liquidité des devises traitées en fonction des horaires de la journée. Il faut globalement noter que l’activité principale dans chaque zone de trading se situe entre 7h00 et 17h00, heure locale. Le tableau ci-dessous présente les écarts moyens constatés (plus hauts et plus bas selon les horaires de la zone) entre 2002 et 2005, en pips, selon les sessions de trading actif par zone et paires de devises. Nb : on rappelle qu’un pip représente l’unité de cotation des taux change, pour une définition complète se reporter à la fiche technique n°3. Ecart moyen en pips, selon les horaires, des différentes paires de devises, entre 2002 et 2005

UNE JOURNEE SUR LE MARCHE DES CHANGES

- 23h – 11h : Horaires d’ouverture en Asie

La période de trading actif en Asie débute à 23h00, heure française. L’acteur majeur de cette session est Tokyo, suivi de Hong Kong puis Singapour. Tokyo est le centre de trading le plus important en Asie et le premier marché asiatique à ouvrir. Cross conseillés pour les spéculateurs : USD/JPY, GBP/CHF et GBP/JPY qui offrent à court terme des possibilités de profits importants avec en moyenne 90 pips d’écart entre les plus hauts et plus bas de la session. Cross conseillés pour les traders prudents : AUD/JPY, GBP/USD et USD/CHF qui sont des devises plus soumises aux événements fondamentaux qu’aux spéculations.

- 13h – 23h : Horaires d’ouverture aux Etats Unis

Selon une étude publiée en avril 2004 par la BIS (Bank for the International Settlements), New York est la deuxième plus grande place pour le Forex, réalisant 19 % du volume total. Cross conseillés pour les spéculateurs : GBP/USD, USD/CHF et GBP/JPY avec une moyenne de 120 pips. Cross conseillés pour les traders prudents : USD/JPY, EUR/USD et USD/CAD qui sont des paires à volatilité moyenne mais qui offrent une bonne liquidité.

- 8h – 18h : Horaires d’ouverture en Europe

Le marché européen ouvre avec Londres, à 08h00. La place de Londres est la plus importante dans le monde avec 30 % des échanges réalisés sur le Forex. La moitié des 12 parités majeures dépassent les 80 pips d’écart durant l’activité européenne. Cross conseillés pour les spéculateurs : GBP/JPY, GBP/CHF qui obtiennent le record de volatilité moyen avec plus de 140 pips d’écart. Cross conseillés pour les traders prudents : NZD/USD, AUD/USD et EUR/CHF qui possèdent une volatilité moyenne à 50 pips ainsi que des différentiels de taux d’intérêt intéressants.

- 8h – 11h : Simultanéité Europe/Asie

Durant cette période de temps, le marché est assez peu volatile en raison du peu de Trading actif pendant la matinée asiatique. Cependant, cet état de fait est aussi du à la courte période de temps observée.

- 13h – 18h : Simultanéité Europe/Etats Unis

Il s’agit de la période la plus intense en termes de volatilité : 75 % des écarts totaux de la journée sont atteints durant la période de Trading simultanée de l’Europe et des Etats-Unis. Il s’agit de la période idéale pour les scalpeurs et day traders.

LES MOMENTS CLÉS DE L’ANNÉE POUR LE MARCHÉ DES CHANGES

Les commentaires des Banques Centrales : tout comme les décisions sur les taux directeurs, les commentaires des banques centrales sont très attendus et peuvent engendrer une volatilité importante sur les marchés. Ces commentaires peuvent donner une indication sur les futures décisions concernant les taux. La réunion du G8 : il existe au total cinq réunions à surveiller : le sommet des chefs d’Etat (une fois par an au mois de juin ou juillet) ; les deux réunions des Ministres des Affaires Etrangères (qui se tiennent traditionnellement deux fois par an, avant le Sommet annuel en septembre), ainsi que les deux réunions des Ministres des Finances et des Gouverneurs de Banques Centrales (l’une en février et l’autre en septembre). La trêve des confiseurs : il s’agit de la période de Noël (du 24/12 au 01/01), le volume de trades durant cette période a tendance à fortement baisser. La Golden Week : il s’agit de la période des jours fériés au Japon (de fin avril à début mai). Cette période comporte quatre jours fériés : les volumes de trading baissent durant les heures de trading asiatiques. Par contre, prendre position en jouant le portage sur le Yen peut être intéressant car celui-ci s’étalera sur la semaine. La fin de l’année fiscale au Japon : celle-ci s’effectue le 31 mars. Les intervenants japonais auront tendance, quelques jours avant, à rapatrier une partie de leurs avoirs en devises étrangères pour des raisons comptables.UN TRADE SUR LE MARCHÉ DES CHANGES EXPLIQUÉ DE A À Z

De la théorie à la pratique, pour effectuer des opérations de trading, l’investisseur se met alors dans la peau d’un trader et doit connaitre les étapes indispensables au suivi de ses positions en fonction des différents évènements qui peuvent se produire au cours d’une journée :- Etape 1 : Vérification de l’état des liquidités et de l’évolution des positions ouvertes

- Etape 2 : Recherche d’informations

- la lecture des gros titres de la presse qui donnent souvent des pistes à ne PAS suivre !!! En effet, quand l’information est largement diffusée, il est très probable que vous preniez position trop tardivement. Attention, cela ne signifie pas pour autant qu’il faille prendre la position inverse ;

- l’analyse technique (voir le chapitre qui lui est consacré) : c’est l’étude des graphiques en repérant les éventuels résistances et supports, les tendances, les signaux d’achat et de vente, ainsi que les points optimaux d’entrée et de sortie ;

- l’analyse fondamentale (voir le chapitre qui lui est consacré) : c’est une étape indispensable pour s’informer des chiffres économiques publiés dans la journée. Ces chiffres sont disponibles dans les calendriers économiques et diffusés généralement dans l’actualité en continu, deux outils présents sur la plupart des plateformes en ligne ;

- la lecture d’analyses journalières publiées par les spécialistes du secteur que vous pouvez retrouver également sur les plateformes ou encore sur de nombreux sites web.

- Etape 3 : Prendre des positions sur le marché

COMMENT CHOISIR LE BON COURTIER POUR TRAITER SUR LE MARCHÉ DES CHANGES

Pour choisir un bon courtier, il faut regarder plusieurs critères, notamment :LE SPREAD

Les courtiers se livrent une bataille acharnée pour proposer à leurs clients des spreads les plus réduits possibles, car ils ont bien compris que cela représente un élément souvent décisif dans la décision finale de l’investisseur particulier. Les spreads varient énormément d’un courtier à l’autre et d’un cross à l’autre. Ils tiennent compte de la volatilité du cross traité et de la marge de rémunération du market maker. Le spread le plus regardé est celui du cross EUR/USD, principale paire traitée par les investisseurs sur le Forex. Il est rare de trouver des courtiers sérieux proposant des spreads inférieurs à 2 pips sur ce cross. Attention donc aux promesses de spread à 1 pip ou moins, ils révèlent souvent de grosses lacunes de garanties pour l’exécution de vos trades (exécution non instantanée, augmentation de la fourchette du spread lorsque le marché devient plus volatile…) et de sécurité pour vos dépôts (pas de garantie bancaire en cas de faillite).MARKET MAKER OU SIMPLE COURTIER ?

Il existe plusieurs possibilités pour accéder au marché des changes. Votre courtier sera soit lui-même un market maker, soit il utilisera la plateforme et les prix en temps réel d’un market maker ou d’un system de ‘No dealing desk’. En soi, être ou ne pas être market maker n’est pas un critère déterminant, mais si votre courtier n’est pas market maker, cela pourra bien souvent éviter certains conflits d’intérêt.L’IMPORTANCE DE VOTRE COURTIER SUR LE MARCHÉ

Conséquence de ce qui précède, il faut vérifier l’importance du market maker sur le marché. C’est ce qui vous permettra de vous assurer du flux de la plateforme, de sa popularité au sein des investisseurs et donc de l’efficacité globale de l’outil pour vos trades quotidiens.LES GARANTIES BANCAIRES

Assurez-vous que votre courtier vous fournisse des garanties bancaires solides. En octobre 2005, REFCO, numéro 1 mondial du Forex à l’époque, avait entraîné dans sa chute beaucoup de ses clients sans dédommagement. Cependant, les marchés sont désormais mieux organisés et régulés et leurs acteurs plus solides.LE FLUX DE LA PLATEFORME

Il est déterminant pour la bonne exécution de vos trades en temps réel. Il s’évalue en fonction du montant total moyen des échanges sur la plateforme.LA GARANTIE DES SPREADS

Lorsque des chiffres économiques importants sont rendus publics, les cours peuvent fortement évoluer sous l’effet de mouvements spéculateurs. De bonnes occasions de plus-values sont alors à saisir. Cependant, elles peuvent être réduites voire anéanties par l’élargissement des spreads à ce moment (ce qu’on appelle le slippage). Assurez-vous donc que les spreads soient garantis chez votre courtier, du moins sur les cross majeurs et hors moment de très forte volatilité.LE NOMBRE DE CLIENTS

Il est toujours délicat de connaître le nombre de clients d’un courtier. Cependant, c’est une information vous permettant éventuellement de vérifier la solidité de ce dernier. Le seul moyen de l’obtenir est de poser directement la question à votre courtier.LA POPULARITÉ SUR LES FORUMS

Il peut s’avérer intéressant de faire un tour sur les forums dédiés au Forex ou aux marchés financiers. Vous y trouverez toujours des témoignages de personnes étant déjà clientes chez certains courtiers et pourrez ainsi évaluer leur degré de satisfaction.LES FRAIS APPLIQUÉS

La plupart des courtiers en ligne ne facturent aucun frais lié à la plateforme ou à l’ouverture d’un compte. Cependant, pour vous en assurer, vérifiez qu’il n’existe aucun droit de garde, aucun frais de virement, aucun frais d’abonnement à la plateforme pour avoir accès aux informations en temps réel, et aucun frais de transaction minimum à effectuer par mois.LA TAILLE MINIMUM DES LOTS IMPOSÉE

Il n’existe pas en général de montant minimum de transaction sur le Forex, ou s’il existe, il est très faible. Cependant, chez certains courtiers vous ne pourrez acheter ou vendre les devises que par lot de 50 000 ou 100 000, ce qui n’est pas très flexible.L’ACCOMPAGNEMENT DE VOTRE COURTIER AU COURS DE VOTRE FORMATION

Lors de votre période d’essai, votre courtier entre en général en contact avec vous par téléphone. C’est l’occasion pour vous de lui poser toutes vos questions, et pour lui de vous éclairer sur les possibilités et le maniement de sa plateforme ainsi que sur les services et garanties qu’il propose. Un suivi régulier par le courtier, des formations gratuites au maniement de la plateforme ou la disponibilité des vendeurs sont en général des signes positifs quant au sérieux du courtier.L’IMPLANTATION GÉOGRAPHIQUE DE VOTRE COURTIER

Il est important de connaître dans quel pays se situe votre courtier. S’il est situé à l’étranger, il est bon d’établir un premier contact téléphonique afin de s’assurer qu’il y a au moins un interlocuteur parlant votre langue.LES GRAPHIQUES ET LES INFORMATIONS EN TEMPS RÉEL

Les plateformes de trading Forex sont de plus en plus complètes. Elles permettent à la fois de traiter les devises, d’étudier les graphiques à l’aide d’indicateurs techniques, de discuter en direct avec votre courtier, de suivre l’actualité en continu… autant d’éléments à constater lors de votre période d’essai.Plus d'information sur le même thème

Arnaud Jeulin Responsable de la publication, Trader

Après un diplôme d'ingénieur, Arnaud a commencé une carrière de développeur. Il a travaillé avec des traders et des services de back office pour mettre en place des prototypes et des outils de trading. Il a ensuite créé sa propre entreprise en 2003.

Il a été responsable du webmarketing pour la Banque en ligne Suisse Synthesis, depuis rachetée par Saxo Bank. Il a aussi fait des audits pour différents brokers et participé à plusieurs salons professionnels pour les courtiers à Londres, Paris et Chypre.

Depuis 21 ans Arnaud a approfondi sa connaissance des brokers et des marchés, il utilise son expérience pour améliorer Mataf afin d'éviter d'orienter les visiteurs vers des brokers malhonnêtes ou des stratégies de trading dangeureuses.

Vous pouvez le joindre via les réseaux sociaux suivants ou par email :